Права и законные интересы потребителей финансовых услуг

Финансовые организации постоянно совершенствуют и расширяют свои продуктовые предложения, поэтому часто бывает сложно разобраться в их специфике и технологии предоставления. Этим часто пользуются недобросовестные продавцы финансовых услуг и откровенные мошенники.

Первые вводят потребителя в заблуждение, умалчивают или не доводят до него все условия новой услуги и продукта или даже навязывают их, забывая о профессиональной этике, ответственности и добросовестности. Вторые вовлекают потребителей в незаконные схемы, сомнительные операции или просто занимаются отъемом денег.

Поэтому каждый потребитель финансовых услуг должен внимательного изучать предлагаемые документы, не соглашаться на сомнительные условия сделок, уметь защищать и отстаивать свои законные права и интересы, придерживаясь следующих установок:

– Не принимать поспешных решений;

– Тщательно проверять информацию;

– Быть бдительным и ответственным за свои действия;

– Не забывать о девизе: «Предупрежден – значит защищен».

В Российской Федерации не существует единого нормативно–правового акта, который устанавливает статус потребителей финансовых услуг и перечень их прав. Вместо единого нормативного документа действуют, например, такие законы как «О защите прав потребителей»61, «О потребительском кредите»62, «Об организации страхового дела в Российской Федерации», «О защите прав и законных интересов инвесторов на рынке ценных бумаг», «О страховании вкладов в банках Российской Федерации» и другие, защищающие права и законные интересы потребителей различных финансовых услуг.

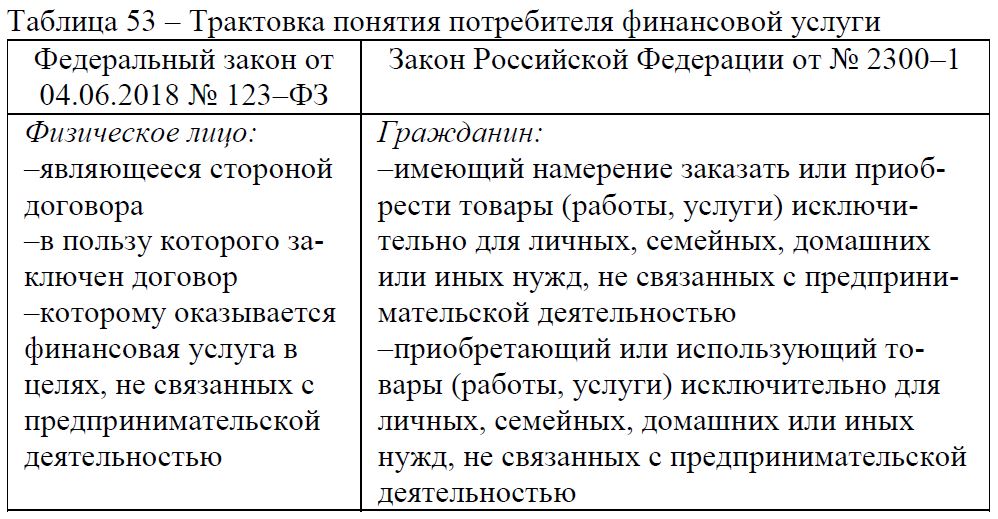

Трактовка понятия потребителя финансовой услуги также не является однозначной и содержится в различных нормативных актах, включая такие как Федеральный закон «Об уполномоченном по правам потребителей финансовых услуг»63 и закон Российской Федерации «О защите прав потребителей» (см. табл. 53).

В целом перечень применяемых для защиты потребителя финансовых услуг нормативно–правовых документов различается в зависимости от типа лица, подлежащего защите, или вида организации, предоставляющей такому лицу финансовую услугу.

Содержание терминов «финансовая услуга» для физических лиц и «финансовая организация» раскрывается в Федеральном законе «О защите конкуренции»:

– финансовая услуга – банковская услуга, страховая услуга, услуга на рынке ценных бумаг, услуга по договору лизинга, а также услуга, оказываемая финансовой организацией и связанная с привлечением и (или) размещением денежных средств физических лиц;

– финансовая организация, поднадзорная Банку России – хозяйствующий субъект, оказывающий финансовые услуги, включая кредитные организации, профессиональных участников рынка ценных бумаг, организаторов торговли, клиринговые организации, микрофинансовые организации, кредитные потребительские кооперативы, страховые организации и брокеры, общества взаимного страхования, негосударственные пенсионные и паевые инвестиционные фонды, их управляющие компании и специализированные депозитарии, ломбарды;

– финансовая организация, не поднадзорная Банку России – хозяйствующий субъект, оказывающий финансовые услуги, включая лизинговые и иные компании.

Исходя из указанных выше трактовок финансовой услуги и финансовой организации, потребителем финансовой услуги считается гражданин, который пользуется услугами, относящимися к финансовым, или оказываемыми непосредственно финансовыми организациями.

Например, защита и обеспечение прав потребителей финансовых услуг, которые являются:

– вкладчиками – регламентируются Федеральным законом «О страховании вкладов в банках Российской Федерации»65, целью которого является защита прав и законных интересов вкладчиков коммерческих банков;

– заемщиками по потребительским кредитам, не связанным с предпринимательской деятельностью, – определяются Федеральным законом «О потребительском кредите (займе)»;

– инвесторами на рынке ценных бумаг – устанавливаются Федеральным закон от 05.03.1999 № 46–ФЗ «О защите прав и законных интересов инвесторов на рынке ценных бумаг».

В основе всех действующих законов и нормативно–правовых актов лежат однотипные принципы обеспечения прав потребителей, сформулированные в Руководящих принципах для защиты интересов потребителей, принятых Организацией объединенных наций (ООН) 9 апреля 1975 г. резолюцией 39/248, среди которых:

– право на информацию;

– право на безопасность;

– право на выбор;

– право быть услышанным;

– право на возмещение ущерба;

– право на удовлетворение базовых потребностей;

– право на защиту потребителей, находящихся в уязвимом и неблагоприятном положении;

– право на содействие формированию рациональных моделей потребления, а также просвещение, в том числе по вопросам финансовой грамотности;

– право на защиту потребителей в сфере электронной торговли на уровне не ниже того, который обеспечивается применительно к другим формам торговли;

– право на защиту личной информации потребителей и свободу глобального обмена информацией.

Следует обратить внимание на те права, которые имеют непосредственное отношение к сфере финансовых услуг.

Право на информацию выражается в объеме и составе тех сведений, которые поставщик финансовых услуг обязан предоставить потребителю в процессе преддоговорных отношений. К такого рода сведениям относятся, например, информация о полной стоимости кредита, ключевых параметрах банковского вклада, изменении фондовых индексов и другая. Информационная поддержка оказывается Банком России, Министерствами финансов и экономического развития Российской Федерации, Роспотребнадзором, которые публикуют на своих официальных сайтах аналитические, образовательные и статистические материалы;

Право на безопасность и право на возмещение ущерба в контексте получения финансовых услуг реализуются, например, в процессе возмещения средств по банковскому вкладу в пределах установленной страховой суммы или в факте наличия легального ограничения размера ставки процентов по займу в микрофинансовых организациях;

Право быть услышанным реализуется посредством подачи обращения в Банк России, Роспотребнадзор, Службу финансового уполномоченного (финансовый омбудсмен) и в ряд других правозащитных организаций;

Право на образование в сфере финансовой грамотности закреплено в «Стратегии повышения финансовой грамотности в Российской Федерации на 2017 – 2023 годы» от 25.09.2017 г. и реализуется в рамках системной работы Банка России и других уполномоченных органов по созданию образовательных моделей и программ повышения финансовой грамотности;

Праву на защиту личной информации в настоящее время уделяется особое внимание, а его защите и обеспечению отводится важное место в стратегических документах и нормативно–правовых актах.

Реализацию данного права можно проиллюстрировать такими практическими примерами, как запрет требовать предоставления сведений, не имеющих непосредственного отношения к оказываемой услуге, запрет передачи персональных данных третьим лицам, полное шифрование доступа и многофакторная аутентификация при использовании систем дистанционного банковского обслуживания.

В России права потребителей финансовых услуг закреплены в Законе «О защите прав потребителей», а также в Стратегии государственной политики Российской Федерации в области защиты прав потребителей на период до 2030 г. (утверждена распоряжением Правительства РФ № 1837–р в 2017 г.) и других нормативно–правовых документах. Законодательно установлены некоторые преференции для потребителей как объективно более слабой стороны в правоотношениях, нуждающейся в дополнительных гарантиях защиты собственных прав и интересов.

Для защиты прав и интересов потребителей финансовых услуг была утверждена отдельная стратегия по повышению доступности финансового рынка для всех категорий населения, которая действовала до 2020 года.

Развитие современных технологий и коммуникаций ставит новые задачи перед потребителями финансовых услуг, которые должны обладать не только финансовой, но цифровой грамотностью, которая позволит им использовать весь спектр интернет–технологий и овладеть навыками защиты от киберугроз.

Типичные нарушения прав инвесторов на финансовых рынках

Частные инвесторы часто попадают в затруднительное положение, т. к. не в полной мере знают свои права и не ориентируются в предлагаемых им финансовых услугах.

Финансовые организации зачастую вводят потребителей в заблуждение и навязывают им ненужные дополнительные услуги. Такие нарушения получили название мисселинг.

Мисселинг (англ. Misspelling – неправильная продажа) – недобросовестная практика продаж, при которой информация о предлагаемой финансовой услуге сознательно искажается продавцом, а потребитель, соответственно, вводится в заблуждение относительно ее приобретения.

Технология мисселинга выглядит следующим образом:

– сотрудники финансовой организации при заключении договора с клиентом не информируют его о всех дополнительных приложениях к договору;

– потребитель финансовой услуги подтверждая ее приобретение, соглашается тем самым на получение услуг, о которых даже не подозревает.

Поэтому при приобретении финансовой услуги потребителю необходимо внимательно ознакомиться со всеми документами, представленными ему на подпись, и задать интересующие его вопросы.

В свою очередь финансовые организации должны поддерживать обратную связь со своими клиентами и проводить комплекс проверочных мероприятий:

– связаться с клиентом по телефону и уточнить насколько он понимает суть и риски приобретаемой услуги;

– проводить видео– и аудификсацию процесса оформления и подписания клиентами договоров.

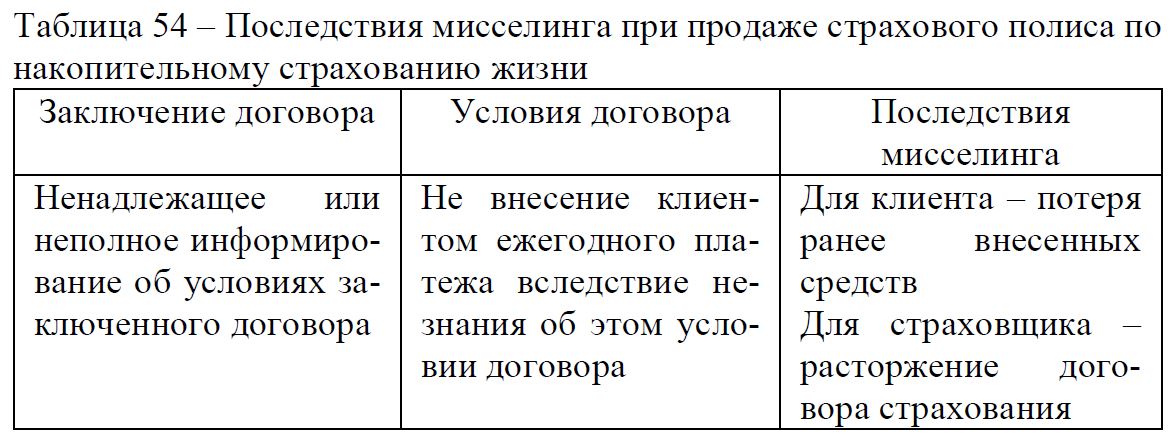

Наиболее часто признаки мисселинга выявляются при продаже страховых продуктов, которые предлагаются потребителям под видом банковских вкладов без разъяснения ключевых условий договора и с обещанием высокой доходности. Последствия мисселинга для потребителя и финансовой организации при продаже страхового полиса по инвестиционному страхованию жизни (ИСЖ) или накопительному страхованию жизни (НСЖ) представлены в таблице 54.

Потребитель финансовой услуги должен знать о том, что по всем выявленным нарушениям его прав Банк России применяет предусмотренные надзорные меры реагирования, вплоть до восстановления его прав. Поэтому в таких случаях потребителю необходимо обратиться с жалобой к регулятору.

С целью недопущения случаев мисселинга при продаже продуктов по страхованию жизни Банк России рекомендует финансовым организациям:

– осуществлять сплошной обзвон клиентов в период охлаждения с целью уточнения степени понимания клиентом условий приобретенного страхового продукта;

– расторгать договоры страхования с полным возвратом страховой премии по выявленным фактам «мисселинга»;

– пересматривать технологию продаж и тестировать менеджеров по продажам на знание условий реализуемого продукта по страхованию жизни.

Например, гражданин приобрел в коммерческом банке страховой полис ИСЖ после того как сотрудник банка сообщил ему о 100–ной доходности данного страхового продукта. Однако сотрудник банка преднамеренно или по незнанию условий этого страхового продукта ввел гражданина в заблуждение, т.к. этот продукт гарантирует 100–ный возврат вложенных средств при соблюдении условий договора (истечения обозначенного в договоре срока) и возможный дополнительный доход, который рассчитывается отдельно и не является гарантированным.

Нарушения прав потребителей финансовых услуг могут быть связаны и с другими недобросовестными практиками финансовых организаций:

– навязывание сложных финансовых продуктов и услуг без объяснения особенностей и условий их составных частей – банковский вклад, комбинированный услугами профессионального финансового посредника (брокера, доверительного управляющего и других);

– навязывание продуктов и услуг в офисе финансовой организации с использованием кодов подтверждения, направляемых потребителю по электронной почте или средствами мобильной связи, после чего сотрудники просят клиента назвать полученные коды из поступивших сообщений, не обеспечив раскрытие информации о последствиях их использования и возможном подключении дополнительных и ненужных клиенту услуг;

– не доведение до потребителя финансовой услуги информации о невозможности расторжения заключенного дистанционно договора в том же дистанционном режиме, что может привести к значительным материальным и временным затратам клиентов в удаленных регионах;

– предложение клиентам, не обладающим достаточным уровнем финансовой грамотности (например, людям пенсионного возраста), обратившимся в банк за открытием или переоформлением вклада, финансовых инструментов, не гарантирующих получение дохода, а также продуктов с длительными сроками инвестирования и возможностью возврата средств не в полном объеме в случае досрочного расторжения договора;

– введение потребителей финансовых услуг, открывающих индивидуальные инвестиционные счета (ИИС) типа А, в заблуждение по поводу гарантированного получения инвестиционного налогового вычета в размере 52 тыс. руб. без информирования о необходимости наличия у клиента достаточной налогооблагаемой базы по НДФЛ;

– предоставление потребителю финансовых услуг по инвестиционному консультированию без предварительного заключения соответствующего договора;

– введение потребителей финансовых услуг в заблуждение при предложении производных финансовых инструментов под видом ценных бумаг;

– навязывание услуг негосударственных пенсионных фондов (НПФ), включая соответствующие договора в документы для приобретения других финансовых услуг.

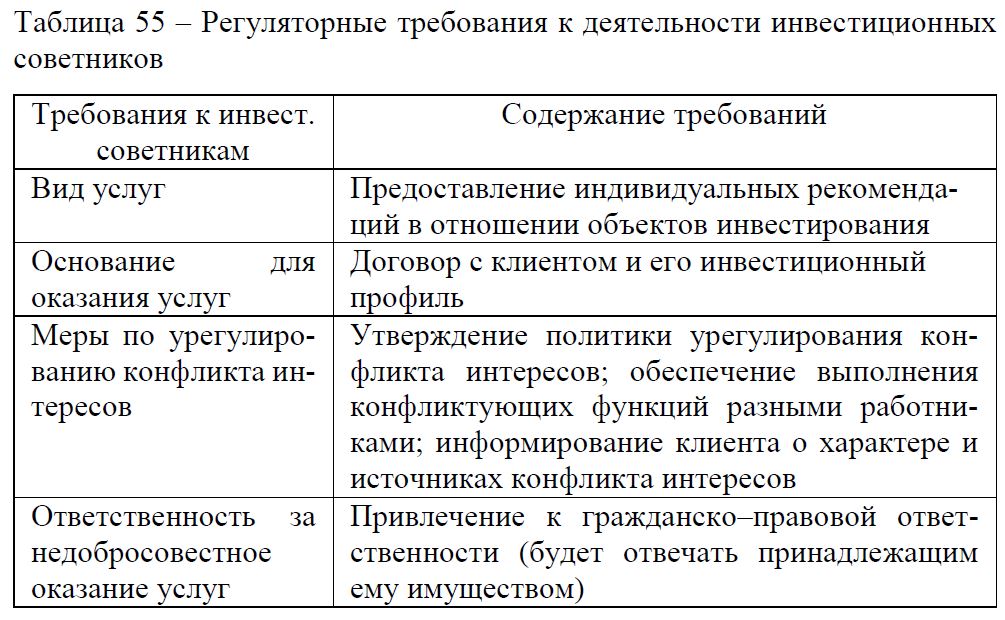

Потребители финансовых услуг должны обладать необходимыми для работы на финансовом рынке знаниями и проявлять осмотрительность при выборе объектов для вложения своих сбережений. Поэтому часто решение проблемы их недостаточной финансовой грамотности лежит в плоскости оперативного и грамотного финансового консультирования. Такие услуги оказывают инвестиционные советники, деятельность которых регламентируется Федеральным законом «О рынке ценных бумаг»66 и непосредственно связана с защитой прав и интересов своих клиентов (см. табл. 55).

Банк России вправе устанавливать для инвестиционных советников регуляторные требования и обязан вести их единый реестр. Ужесточение норм государственного регулирования деятельности инвестиционных советников позволило снизить риски нарушения прав потребителей финансовых услуг, возникающие в результате недобросовестных действий со стороны профессиональных посредников.

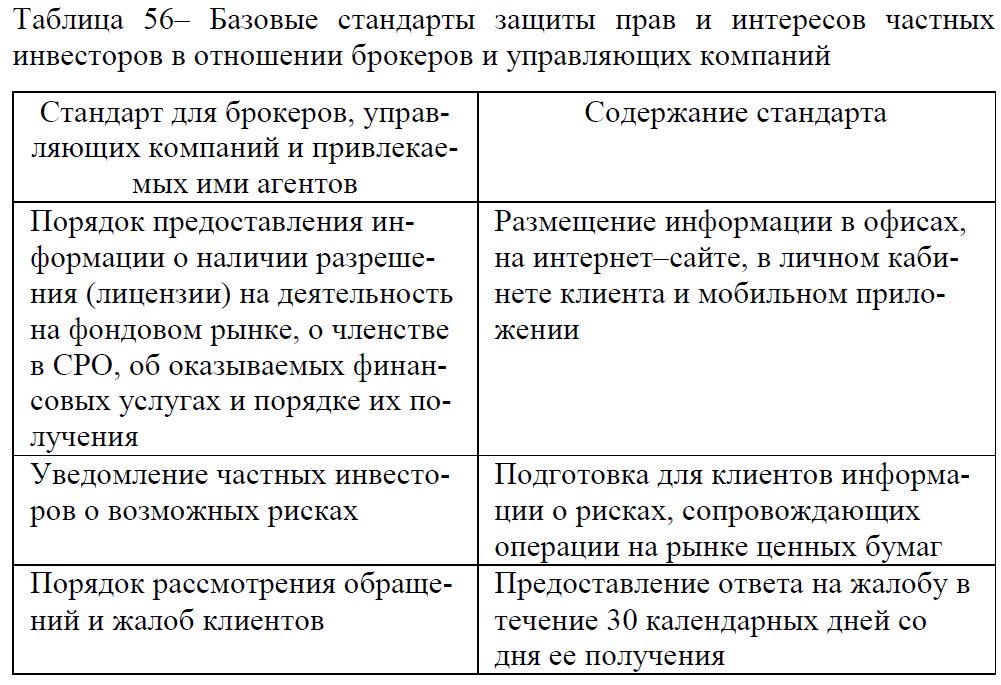

Саморегулируемые организации (СРО) также предпринимают серьезные усилия по обеспечению необходимых условий для защиты прав потребителей финансовых услуг, разрабатывая стандарты защиты их прав и интересов. Указанные стандарты вступили в действие после их утверждения Банком России 20 декабря 2018 г. и включают целый ряд требований к брокерам и управляющим компаниям (см. табл. 56).

Представленные в таблице стандарты являются обязательными для всех указанных в ней профессиональных участников рынка ценных бумаг.

Виды мошенничества на финансовых рынках и их признаки

С развитием финансовых рынков и технологий потребители финансовых услуг стали более уязвимыми, подвергаясь рискам незаконного присвоения злоумышленниками принадлежащих им средств.

Одной из самых распространенных в мире схем финансового мошенничества являются финансовые пирамиды. На протяжении многих лет они развиваются, меняют форму и содержание, но по–прежнему неизменно одно – финансовые пирамиды убыточны для всех, кроме их создателей.

История финансовых пирамид в нашей стране началась в 90–е гг. прошлого века. Воспользовавшись низкой финансовой грамотностью населения и пробелами в законодательстве в России было создано множество недобросовестных финансовых организаций с признаками финансовых пирамид. Десятки миллионов граждан были вовлечены в их незаконную деятельность и потеряли свои сбережения. Названия многих таких компаний стали именами нарицательными и ассоциируются с деятельностью именно финансовых пирамид. Среди них такие компании как «МММ», «Властелина», «Хопер–Инвест» и множество других.

Принцип работы финансовой пирамиды всегда крайне прост: из массы тех денежных средств, которые вносят новые вкладчики, выплачиваются высокие проценты тем, кто вступил в пирамиду ранее, причем выплаченные средства нередко реинвестируются в пирамиду самими ее участниками.

С течением времени финансовой пирамиде удается привлечь все большее количество вкладчиков, что неизбежно приводит к ситуации, когда прогнозируемые объемы выплат ее текущим участникам должны многократно превысить объем привлекаемых средств от новых вкладчиков. В этот момент организаторы (верхушка пирамиды), как правило, исчезают с накопленными денежными средствами, а все ее участники не получают ни обещанных доходов, ни первоначально вложенных средств.

Финансовая пирамида бывает классической, когда от клиента не скрывается ее суть и приводятся доводы и расчеты в пользу обоснованности безубыточного участия, или может маскироваться под любой вид деятельности, например, под инвестиционный проект в высокодоходном или инновационном секторе экономики, обещая клиентам баснословные доходы и продавая им акции или облигации компаний, которые существуют только на бумаге.

Кроме того, ограничиваясь только изобретательностью своих создателей, пирамида может имитировать разных поставщиков финансовых услуг, таких как некоммерческие организации, букмекерские конторы и лотереи, управляющие компании и кредитные организации, курсы профессионального и личностного роста. В каждом из этих случаев за участие в пирамиде могут обещать, как высокий доход, так и разного рода скидки, кэшбэк, погашение долгов и многое другое.

Существование различных вариантов мошеннических схем приводит к существенному росту рисков вовлечения потребителей финансовых услуг в «финансовые пирамиды». Распознание финансовых пирамид затрудняет отсутствие в российском законодательстве их четких признаков. Однако Центральный банк Российской Федерации (Банк России) выделяет отдельные внешние признаки «финансовых пирамид»:

– денежные средства инвесторам выплачиваются из внесенных другими вкладчиками;

– деятельность по привлечению денежных средств населения ведется без лицензии Банка России;

– частным инвесторам обещается сверхвысокая доходность, в несколько раз превышающая рыночный уровень;

– доходность частных инвестиций гарантирована, что запрещено на рынке ценных бумаг;

– ведется массированная реклама о привлечении сбережений вкладчиков в средствах массовой информации;

– не предоставляется информация о финансовом положении, собственных ресурсах и активах организации, привлекающей частные инвестиции.

Самый надежный способ оградить себя от утраты денежных средств в финансовой пирамиде – не участвовать в ней. Крайне важно уметь своевременно распознать ее, обратив внимание на наличие следующих признаков:

– обещание и всевозможное рекламирование необычайно высокого дохода (от 20% и более). При этом возможные риски умалчиваются или отрицаются, а схема расчета дохода непрозрачна или преднамеренно запутана;

– мотивирование клиента распространять информацию о компании и привлекать новых участников за вознаграждение и выплаты за каждого из них;

– неспособность или отказ предоставить учредительные или финансовые документы организации, включая устав, лицензию Банка России на ведение соответствующей деятельности, финансовые отчеты и бухгалтерский баланс, документацию о конкретной инвестиционной или иной деятельности, объекте этой деятельности;

– наличие требования о внесении денежных средств исключительно в наличной форме или путем перевода на банковскую карту физического лица;

– отказ в оформлении договора и иных сопроводительных документов, которые могли бы послужить подтверждением того, что субъект является клиентом компании и факт передачи денег имел место.

Дополнительными способами защиты от вовлечения в схемы финансовой пирамиды могут быть следующие действия:

– розыск компании в реестрах легально зарегистрированных организаций. В большинстве случаев для привлечения инвестиций компания должна быть включена в реестр Банка России и обладать выданной им лицензией. Исключением является практика привлечения инвестиций с помощью коллективного финансирования (краудфандинг), для осуществления которого лицензии не требуется, а, следовательно, не представляется возможным сделать вывод о наличии или отсутствии мошеннических намерений. В то же время, из–за отсутствия контроля со стороны Банка России сотрудничество на таких условиях имеет очень высокие финансовые риски;

– сверка имеющейся информации о компании с данными, указанными в Едином государственном реестре юридических лиц (ЕГРЮЛ), который находится на официальном сайте Федеральной налоговой службы Российской Федерации. Не следует доверять той компании, которая была зарегистрирована недавно или у которой указан основной род деятельности, не совпадающий с характером предлагаемой услуги;

– поиск и анализ отзывов о компании в интернете. В случае обнаружения однообразия негативных отзывов можно сделать вывод о неблагонадежности компании. А множество хвалебных и рекламных отзывов может сигнализировать о том, что они были куплены и не отражают реального положения дел.

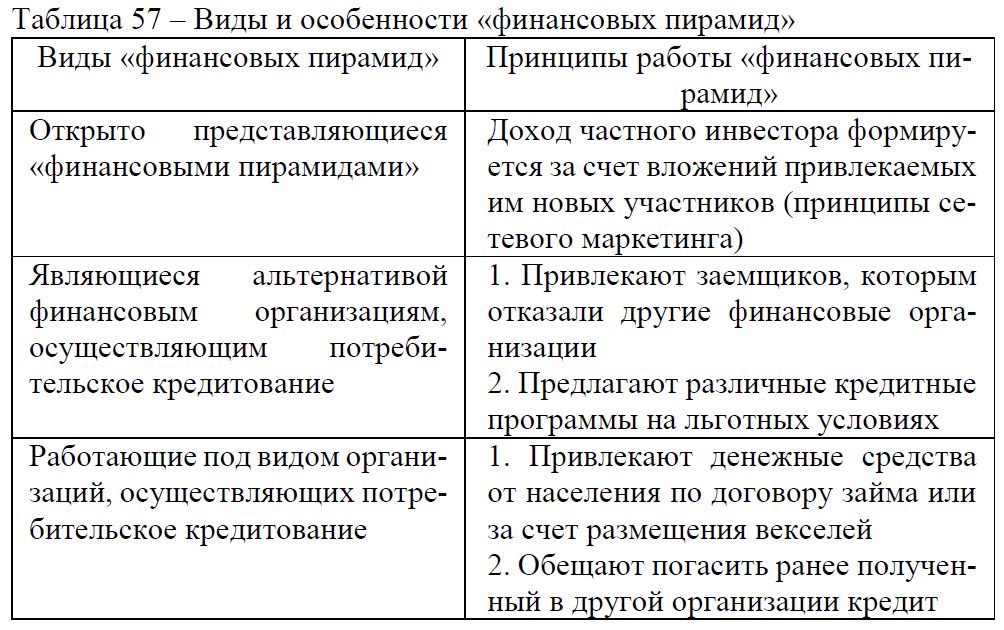

В таблице 57 приведены основные виды «финансовых пирамид», в определенные периоды действующих на территории России.

Следует отметить, что обнаружение одного или даже нескольких из вышеперечисленных признаков не позволяет с полной уверенностью судить о том, является ли организация финансовой пирамидой или нет, но это должно послужить причиной для возникновения опасений и поводом для дополнительной проверки добросовестности соответствующей организации или поиска иного более надежного варианта.

Еще одним видом финансового мошенничества является незаконное оказание услуг на фондовом и валютном рынках. В этом случае наиболее распространенной мошеннической схемой является «доверительное управление», когда некая компания предлагает передать ей денежные средства или ценные бумаги для последующего инвестирования в высокодоходные финансовые инструменты или для торговли ими на фондовом рынке.

Взамен эта компания обещает высокую доходность, приводит примеры из жизни других людей, сказочно разбогатевших подобным образом. А на самом деле, по прошествии некоторого времени с момента получения денежных средств, такие организации либо исчезают, либо имитируют полную утрату денежных средств, прикрываясь фиктивными отчетами.

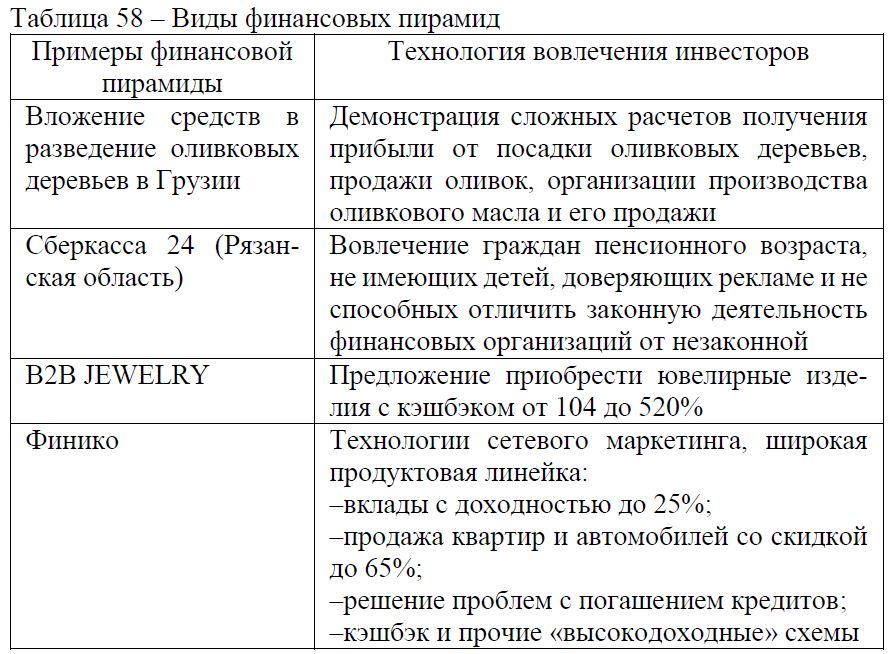

Организация финансовых пирамид уголовно наказуема, поэтому тем, кто стал их жертвами, следует незамедлительно подать заявление в правоохранительные органы и жалобу в Банк России. В структуре Банка России создан специальный Департамент противодействия недобросовестным практикам, задача которого состоит в том, чтобы выявить организации с признаками недобросовестной деятельности, в т. ч. финансовые пирамиды, собрать доказательную базу и направить ее в правоохранительные органы (см. табл. 58).

Схожим образом действуют мошенники на валютном рынке (Форекс). Для большинства физических лиц, которые обладают незначительным капиталом, порог входа на валютный рынок представляется слишком высоким. Для участия в подобной торговле требуется заключить договор с посредником (форекс–дилером), а затем производить операции непосредственно через его систему. Это предоставляет плодородную почву для разного рода мошеннических схем, каждая из которых в конечном счете приводит к тому, что клиент не может вернуть себе ни внесенных средств, ни дохода.

В настоящее время также функционирует множество интернет–платформ, рекламирующих услуги, связанные с высокодоходными бинарными опционами. Обещая легкий доход путем «ставки» на выполнение обговоренного условия, например роста или падения курса валюты, данные организации убеждают клиента зарегистрироваться в их системе, открыть и пополнить счет (предпочтительно неоднократно). В действительности оказывается, что торги ведутся фиктивно, а вносимые клиентом средства оседают на счетах мошенников. В дополнение следует помнить, что на сегодняшний день не существует площадки, на которой легально проводились бы сделки по бинарным опционам.

Потребителям финансовых услуг необходимо знать основные способы защиты от недобросовестных финансовых посредников:

– рассказать родным и близким о том, что агрессивная и навязчивая реклама быстрого и легкого заработка зачастую приводит только к потере денег;

– в обязательном порядке убедиться, что брокерская компания или форекс–дилер обладают лицензией на осуществление профессиональной деятельности (проверить ее наличие можно на сайте Банка России в «Справочнике участников финансового рынка»);

– перед тем, как начать торговать на фондовом или валютном рынках, следует внимательно изучить соответствующее законодательство, а также «Базовый стандарт совершения операций на финансовом рынке при осуществлении деятельности форекс–дилера»;

– тем, кто стал жертвой мошенничества следует собрать всю имеющуюся документацию, включая договора, чеки, скриншоты счетов и содержимого интернет–сайтов, и написать заявление в правоохранительные органы, а также направить жалобу в Банк России.

С развитием технологий все больше финансовых услуг предоставляется в электронном виде, через Интернет и мобильные приложения. Вместе с новыми каналами дистанционного обслуживания потребителей финансовых услуг развиваются и киберугрозы, противостоять которым очень сложно.

Практически все граждане используют различные мобильные устройства не только в повседневной жизни, но и при совершении платежей, переводов и других операций по своим счетам, не подозревая о том, что в абсолютном большинстве случаев хищения совершаются именно в виртуальной среде или как ее еще называют – киберппостранстве.

Поэтому в первую очередь потребители финансовых услуг должны позаботиться о своей кибербезопасности, т. е. беречь важную конфиденциальную информацию – персональные данные, пароли доступа к личным счетам, коды, разрешающие совершить операцию. Например, конфиденциальной информацией по платежной карте является ее PIN–код, номер, срок ее действия и CVV (CVC) код, а также коды подтверждения из смс–сообщений.

Поэтому под кибербезопасностью понимают сохранение конфеденциальности, целостности и доступности информации. Основными правилами кибербезопасности являются:

– не переходить по неизвестным ссылкам;

– не перезванивать по неизвестным и сомнительным номерам;

– не принимать поспешных решений и всегда проверять поступившую информацию;

– предотвращать несанкционированный доступ к информации, которая хранится в используемых устройствах (компьютере, телефоне, планшете), защищая их антивирусными программами (являются нормой жизни в киберпространстве).

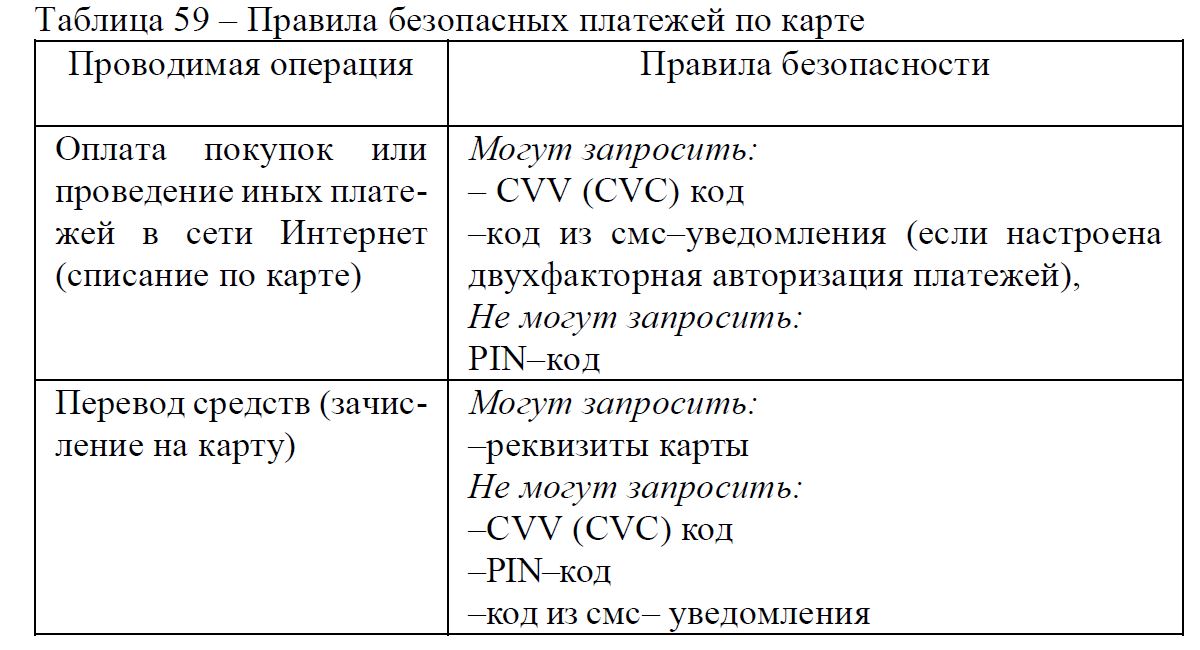

Если при совершении по какой–то причине запрашиваются не те допустимые данные, то от такого перевода или платежа следует сразу же отказаться.

Важно запомнить правила безопасных платежей по банковской карте (см. табл. 59).

На рынке платежных карт существует и множество других мошеннических схем и ловушек для держателей платежных карт. Наиболее распространенными способами мошенничества с платежными картами являются следующие:

1. Звонок от лица сотрудника службы безопасности банка. Мошенник звонит потенциальной жертве и представляется «сотрудником службы безопасности банка». При этом, как правило, озвучивается название банка из десятки лидеров, а сам звонок осуществляется с телефонного номера, который максимально похож на номер банка. В разговоре мошенник сообщает о том, что «банком была выявлена подозрительная операция» или ссылается на «произошедший в системе сбой», или под видом схожих причин во избежание утраты денежных средств пытается выведать полные данные банковской карты, код из СМС–сообщения, логин и пароль от банка–клиента.

2. Звонок от лица сотрудника правоохранительных органов. Ситуация похожа на вышеизложенную, однако в данном случае мошенник представляется сотрудником правоохранительных органов (например, прокуратуры) и сообщает о проведении следственных действий в отношении некоего сотрудника банка, обладающего доступом к счету клиента. Под видом оказания помощи следствию, он стремится убедить клиента раскрыть свои персональные платежные данные или перевести для сохранности средства на «защищенный счет», на деле принадлежащий мошеннику.

Следует отметить, что мошенники также могут маскироваться под медицинских работников, сотрудников пенсионного фонда, социальных служб и прочих организаций.

3. Звонок из цифрового контакт–центра.

Потенциальной жертве поступает звонок или сообщение от робота–оператора с извещением о том, что по тем или иным причинам «банковская карта заблокирована» или «заблокирована сумма оплаты», или «есть проблемы с проведением операции» и тому подобные, с призывом перезвонить по указанному номеру для выяснения подробностей. На звонок отвечает мошенник, который запугивая жертву утратой денежных средств, старается выведать персональные платежные данные или убедить перевести средства на «защищенный счет».

4. Сообщение об ошибочном перечислении.

С незнакомого номера потенциальной жертве приходит СМС–сообщение о зачислении на ее счет денежных средств, максимально похожее на аналогичные типовые сообщения от банка. Затем уже с другого номера приходит сообщение с просьбой вернуть «ошибочно зачисленные» средства первоначально задуманному получателю, который на самом деле является мошенником.

5. Опрос с лотереей.

Мошенники рассылают электронные письма или СМС–сообщения о проводимой банком лотерее, для участия в которой необходимо пройти опрос, предварительно осуществив переход по ссылке на сторонний «фишинговый ресурс». По факту заполнения предлагаемой для участия в розыгрыше формы жертве обещается крупное финансовое вознаграждение, для получения которого требуется произвести «закрепительный платеж». Сумма платежа, как правило, варьируется в пределах небольшой суммы (100 –150 руб.), после перечисления которой никакого вознаграждения жертва не получает.

Защититься от мошенников держателям платежных карт помогут следующие простые правила:

– следует внимательно проверять телефонный номер, с которого поступил звонок или сообщение, на соответствие номеру того банка, клиентом которого является абонент;

– предпочтительно добавить номер своего банка в адресную книгу телефона и обсуждать финансовые и прочие вопросы только по нему;

– не следует совершать каких–либо операций по инструкции звонящего;

– не следует вести разговор, если звонящий пытается выведать персональные или платежные данные;

– в случае, если какие–либо данные были разглашены, необходимо незамедлительно оповестить банк о случившемся;

– оплачивая покупки в интернете, нужно отдавать предпочтение защищенному соединению (в начале адреса сайта должно фигурировать «https://» вместо «http://», а также должна отображаться иконка «закрытый замочек»);

– необходимо проверять соответствие адреса сайта его официальному названию.

Держатели платежных карт могут столкнуться с мошенничеством и при их использовании в банкоматах или платежных терминалах:

1. Фишинг (от англ. phishing от fishing «рыбная ловля, выуживание») – выманивание конфиденциальной информации у пользователя банковской карты с использованием методов социальной инженерии, посредством рассылки:

– СМС от лица работника банка с просьбой перезвонить. Затем, в ходе разговора мошенник выманивает всю необходимую информацию, а именно данные карты, с помощью которых можно совершить покупку в интернет–магазине или снять наличные деньги;

– на электронную почту со ссылками на фальшивые сайты–двойники банков, где нужно ввести необходимую мошенникам информацию (адреса таких сайтов всегда преднамеренно написаны с ошибками и опечатками и часто мошенники меняют всего одну букву в названии сайта).

Для борьбы с фишингом нужно при подтверждении учетной записи связаться непосредственно с банком, от имени которого прислали сообщение и все выяснить. Кроме того, рекомендуется самостоятельно вводить электронный адрес организации вместо того, чтобы переходить по подозрительной ссылке из электронного письма.

2. Скимминг – установка на банкомат специального считывающего устройства (чаще всего под угрозу попадают банкоматы, находящиеся на улицах или в нелюдных местах).

Скимминг осуществляется с целью присвоения данных держателя карты с целью последующего хищения средств.

При использовании карты в банкомате, ее данные и вводимый ПИН–код считываются с помощью установленного на банкомат устройства, а затем передаются на компьютер, на котором стоит специальная программа для дальнейшего незаконного использования полученных данных карты.

В качестве мер защиты от скимминга необходимо:

– выбирать для использования только те терминалы и банкоматы, которые расположены непосредственно в отделениях банка или других охраняемых помещениях, где злоумышленникам будет практически невозможно незаметно установить скиммеры;

– перед тем как вставлять карту в картоприемник банкомата или терминала нужно внимательно осмотреть их, а при обнаружении каких–либо подозрительных приспособлений позвонить на горячую линию банка и сообщить об этом факте;

– при обнаружении несанкционированных устройств на банкомате или терминале, нужно их потрогать и проверить, крепко ли они закреплены, есть ли остатки невысохшего клея, хлипкость и неравномерность крепления и другие признаки крепления;

– пользоваться банкоматами с антискимминговыми накладками и джиттерами – специальными устройствами, которые заставляют карту вибрировать при вводе, что обезопасит от считывания информации скиммером;

– при вводе ПИН–кода нужно прикрывать свои пальцы, набирающие код, другой рукой и вводить его быстрыми отработанными движениями – это спасет от установленных скрытых мини–камер, т. к. без получения ПИН–кода мошенники не смогут получить доступ к карте, и соответственно, средства на ней будут в безопасности.

3. Устройство, не позволяющее извлечь карту – cash–trapping – ловушка для наличных (сash – наличные, а trapping – заманивание в ловушку)

В основе этого метода лежит накладка, которая устанавливается на устройство выдачи денег, закрывая его. Установка производится таким образом, что в точности повторяет конфигурацию устройства. Отличительной особенностью этой накладки является закрепленный на ее внутренней поверхности двухсторонний скотч.

Последствиями этого мошенничества может быть то что, когда держатель карты подходит к банкомату, вставляет ее в картридер и заказывает необходимую для получения сумму, а банкомат обрабатывает полученный запрос и выдает на экран сообщение о необходимости забрать деньги – клиент не может этого сделать, т. к. не может найти устройство, через которое производится выдача. Несмотря на то, что шторка устройства выдачи денег закрыта, но деньги в это устройство подают, определенное время в нем удерживаются, а затем возвращаются обратно в банкомат. При этом соприкоснувшись со скотчем, часть купюр прилипает к накладке. После того, как клиент отходит от банкомата, злоумышленники снимают накладку и извлекают прилипшие купюры.

4. Сервис объявлений

На товар потенциальной жертвы–продавца находится заинтересованный покупатель, который готов перевести аванс на счет его карты и просит у него не только номер карты или номер телефона, но и код проверки подлинности карты (три цифры на обратной стороне, например, CVV или CVC).

Аналогичная ситуация может возникнуть и в случае оплаты держателем карты товаров и услуг через Интернет. Защитой от таких мошенников может быть только отказ от покупки или продажи.

Существуют общие правила безопасного использования платежных карт, которых должны придерживаться все их держатели:

1. не передавать карту посторонним лицам;

2. не вводить ПИН–код на виду у третьих лиц;

3. не записывать ПИН–код на самой карте;

4. не отправлять информацию о карте в сообщениях и не выкладывать ее в социальных сетях;

5. не принимать помощь посторонних лиц при совершении операций по карте;

6. при потере телефона, к которому привязана карта, сменить пароль в личном кабинете интернет–банка и привязать карту к другому телефону.

Угрозы потребителям финансовых услуг могут возникать и на кредитном рынке, например, со стороны так называемых «черных кредиторов».

Всем профессиональным кредиторам, ведущим деятельность на финансовом рынке, для оказания своих услуг потребителям требуется специальное разрешение Банка России. Но наряду с ними существуют и такие организации, которые выдают кредиты населению, не имея никакого разрешения.

Такие кредитные организации существуют вне правового поля и именуются «черными кредиторами». Они не соблюдают законы и нормативные акты государства, а также не придерживаются ограничений по максимальной процентной ставке и общему числу займов у заемщика. Такие организации используют различные способы обмана клиентов:

– навязывание дополнительных фиктивных услуг, таких как проверка кредитной истории, страхование займа, заверение документов нотариусом и т.п., что приводит к значительному росту стоимости услуг;

– оформление кредита с заведомо невыполнимыми условиями под залог имущества (антикварных ценностей, автотранспортных средств, недвижимости). В результате неспособности клиента возвратить долг кредиторы становятся законными владельцами залогового имущества;

– невозможность оформления кредитных каникул и проведения процедуры реструктуризации. В отличие от работы с легальной организацией, черные кредиторы не делают клиенту уступок, начисляют штрафные санкции и прибегают к услугам коллекторов;

– использование персональных данных клиентов для оформления займов в сторонних кредитных организациях.

Избежать подобного мошенничества не сложно. Перед заключением договора с такой организацией достаточно проверить есть ли запись о ней в реестре на сайте Банка России. Также следует перед подписанием внимательно изучить текст договора, в особенности положения о суммах платежей, сроках, правах и обязанностях каждой из сторон.

Улучшение ситуации с обслуживанием кредитной задолженности во многом зависит и от самих граждан, которые должны изменить свои подходы к потреблению и не наращивать долги по кредитам, обслуживать которые будет затруднительно или даже невозможно. Контролировать уровень кредитной задолженности можно в режиме онлайн через бюро кредитных историй (БКИ).

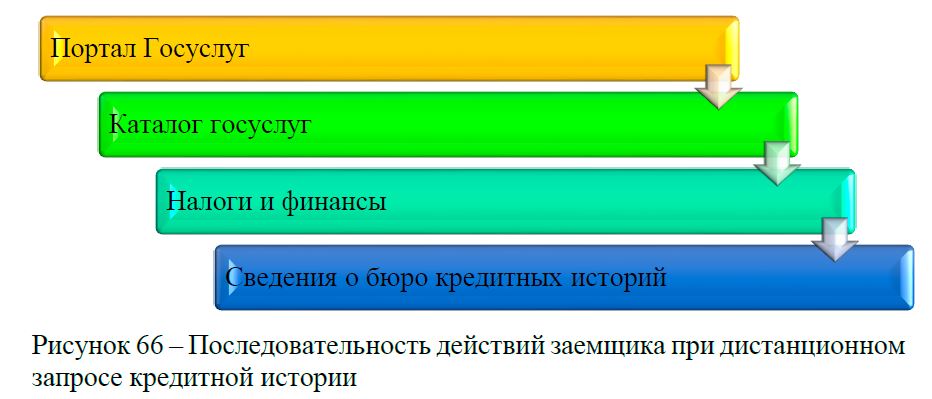

С 2018 года в России введена услуга доступа к информации о наличии кредитной истории в БКИ через Единый портал государственных и муниципальных услуг. Такой услугой могут воспользоваться те граждане, которые имеют подтвержденную учетную запись на Портале госуслуг. Проверку своей кредитной истории должны проводить не только те граждане, которые являются заемщиками по кредиту, но и те, которые считают, что никакой задолженности у них нет. На самом деле может оказаться, что за них кредит получили мошенники по поддельным или утерянным документам. Поэтому проверка кредитной истории должна стать профилактической мерой, позволяющей выявить кредитное мошенничество и принять необходимые меры защиты.

Получить свою кредитную историю дистанционно можно бесплатно не более двух раз в год (см. рис. 66).

В последнее время все больше мошенников начинают разговор со своей жертвой именно с информации о ее кредитной истории. Кроме того, мошенники могут прислать информацию об ухудшении кредитной истории или с рекламой сайта, где можно ознакомиться с ней быстро и очень просто. Реагируя на такие предложения, граждане могут лишиться своих денег или раскрыть конфиденциальные данные мошенникам (например, о платежной карте, кодах и паролях доступа к счету). Поэтому каждый гражданин должен четко понимать, что кредитная история хранится только в БКИ и именно там ее нужно запрашивать.

Механизмы взаимодействия между субъектами финансового рынка постоянно усложняются, поэтому появляются новые источники рисков и возможности для осуществления различного рода незаконных действий. Для принятия взвешенных инвестиционных решений и защиты прав потребителей финансовых услуг необходимы не только быстрые и технологичные способы реагирования на появляющиеся угрозы, но и механизмы защиты от них, эффективность которых во многом зависит от действующей нормативно–правовой базы, позиции регулятора в лице Банка России, а также уровня финансовой грамотности потребителей финансовых услуг.

Психологические меры воздействия на потребителей финансовых услуг

Большинство видов финансовых мошенничеств совершается при участии самих потребителей финансовых услуг, что связано с психологическими аспектами взаимодействия так называемых социальных инженеров и их жертв.

Для достижения своих целей мошенники используют недостаток знаний и навыков потребителей финансовых услуг. Однако большинство мошеннических схем строится на эмоциях. Такими эмоциями являются:

– страх – потери денег, здоровья, нарушить закон, навредить близким и т.п.;

– эмпатия (способность сопереживать другим людям) – желание помочь близким, друзьям и родственникам решить их финансовые проблемы;

– жадность – желание легко и много заработать, не прикладывая серьезных усилий.

Мошенники могут контролировать и другие эмоции, связанные с чувством одиночества, любопытства, потребностью в признании. Для этого они конструируют специальные ситуации, где могут проявиться перечисленные эмоции, что мешает потребителю рационально оценивать их.

Основными уловками мошенников–психологов являются:

– создание привычной и не вызывающей чувства опасности бытовой ситуации (например, звонок из банка);

– действие от имени признанного авторитета (например, от имени персонального менеджера или сотрудника службы безопасности банка);

– создание ложной ситуации безопасности (например, действуйте по моей подсказке и деньги останутся в сохранности);

– апелляция к общепринятым схемам поведения (например, все так делают);

– усложнение ситуации, из которой без помощи сотрудника банка невозможно выбраться.

Поэтому для защиты от мошенников потребители финансовых услуг должны не только повышать финансовую грамотность и финансовую культуру, но и научиться управлять своими эмоциями.

Мошенники выделяют категории жертв, с которыми им легче работать и воздействовать психологически. Обычно к таким жертвам они относят:

– домохозяек;

– пенсионеров;

– студентов и школьников;

– финансово–обеспеченных людей, которые легко тратят и интересуются всем новым.

Последняя категория представляет особый интерес для мошенников, т.к. располагает значительными средствами. Таких людей мошенники ловят на любопытстве, интересе к уникальным финансовым услугам, новым и высокодоходным финансовым инструментам.

Перечисленные категории потребителей в большей степени склонны к сообщению мошенникам своих персональных и других данных, необходимых для недобросовестного списания денег.

Противостоять мошенникам можно только при выполнении простых и понятных правил:

– брать паузу перед принятием решения;

– всегда слушать свою интуицию при возникновении нестандартных или экстренных проблем и ситуаций.

Поэтому в реальности лишь небольшой процент потребителей финансовых услуг ведется на уловки мошенников, т.е. они работают не с самой высокой эффективностью.

Мошенники часто используют в своих схемах те решения, которые принимаются на государственном уровне, например, снижение процентной ставки, налогообложение доходов по депозитам и другие. Кроме того, потребители финансовых услуг часто недооценивают риски, неверно интерпретируют информацию, переоценивают собственные знания, или наоборот, предпочитают не размышлять и действовать наудачу. Именно на этом и играют мошенники, стараясь создать условия, в которых сложно принимать обдуманные решения.

Система защиты прав потребителей финансовых услуг

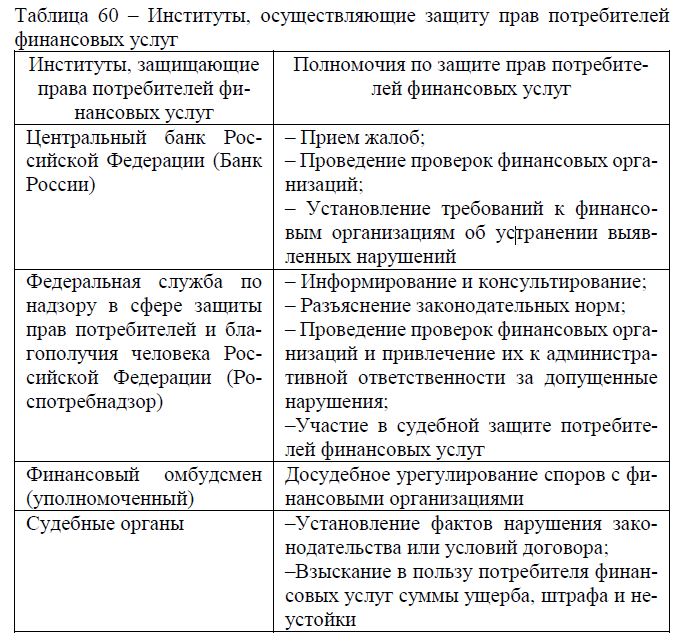

В настоящее время в Российской Федерации сформирована действенная система защиты прав и законных интересов потребителей финансовых услуг, основными звеньями которой стали Банк России, Федеральная служба по надзору в сфере защиты прав потребителей и благополучия человека Российской Федерации (Роспотребнадзор), Финансовый омбудсмен (уполномоченный), судебные органы, основные полномочия которых представлены в таблице 60.

Сфера финансовых услуг характеризуется количественными (число оказываемых населению услуг) и качественными показателями, которые во многом зависят от уровня рисков потребителей, сопряженных с действиями недобросовестных продавцов. Государство заинтересовано в добросовестном поведении участников финансового рынка при предоставлении и продвижении своих услуг, но решить эту задачу невозможно без разработки системных мер защиты прав и законных интересов потребителей финансовых услуг.

Работа по защите прав потребителей финансовых услуг включает два направления:

– реактивное – работа с жалобами и обращениями;

– превентивное – выявление ситуаций и практик, которые приводят к нарушениям прав потребителей и работа над устранением выявленных нарушений.

Каждое из указанных в таблице ведомств должно неукоснительно исполнять свои функции в рамках работы по защите прав потребителей финансовых услуг и имеющихся полномочий:

1. Банк России

Деятельность Банка России по защите прав и интересов потребителей финансовых услуг включает:

– отслеживание соблюдения финансовыми организациями условий заключенных с клиентами договоров;

– препятствие навязыванию ненужных и необязательных для клиента услуг;

– недопущение сокрытия от потребителей важной и существенной информации, касающейся финансовой услуги, а также введения их в заблуждение.

В организационной структуре Банке России создана и функционирует Служба по защите прав потребителей и обеспечению доступности финансовых услуг (далее –Служба).

Служба активно взаимодействует с участниками финансового рынка и активно работает над повышением доступности финансовых услуг для всех категорий их потребителей, включая людей с инвалидностью, пожилых и маломобильных граждан, жителей отдаленных регионов. Большое внимание уделяется развитию дистанционных и цифровых каналов, облегчающих предоставление и доступ к финансовым услугам для всех потребителей.

Потребитель финансовых услуг должен хорошо разбираться в их сути, правильно выбирать их для себя и уметь отличать мошенников от добросовестных финансовых организаций, т.е. быть финансово–грамотным. В этом направлении Служба координирует внедрение основ финансовой грамотности в образовательный процесс на всех уровнях – от дошкольного и школьного до высшего и дополнительного образования, привлекая к просветительским мероприятиям в данной сфере практически все категории обучаемых – от детей до различных групп взрослого населения, включая военнослужащих, и даже людей пожилого возраста.

Служба принимает участие в рассмотрении жалоб потребителей финансовых услуг в отношении:

– коммерческих банков;

– субъектов страхового дела;

– микрофинансовых организаций;

– институтов рынка коллективных инвестиций;

– профессиональных участников рынка ценных бумаг;

– организаторов торговли;

– саморегулируемых организаций в сфере финансового рынка.

Потребители финансовых услуг могут обращаться в Банк России за разъяснениями и с жалобами на финансовые организации и по вопросам финансовых услуг. Связаться с Банком России по этим вопросам можно в круглосуточном режиме, используя следующие каналы связи:

– по телефону его контактного центра – работает круглосуточно и позволяет оперативно получать разъяснения;

– через интернет–приемную – работает с обращениями и жалобами потребителей финансовых услуг, отвечает на обращения (предельный срок ответа установлен законодательно и составляет до 30 дней с возможностью продления до 60 дней в случае, если вопрос требует серьезного надзорного разбирательства);

– через чат мобильного приложения «ЦБ онлайн», который позволяет задать вопрос о финансовых услугах и оперативно получить ответ на него, проверить информацию о финансовой организации, ее продуктовой линейке и расположении ближайших офисов;

– посещение Банка России в дни личного приема.

Для оперативного решения своих проблем потребитель финансовых услуг должен уметь правильно составить обращение в Банк России. При составлении обращения необходимо учесть следующее:

– вопрос должен входить в компетенцию Банка России;

– должна быть четко изложена суть вопроса;

– произошедшее с потребителем должно быть описано в хронологической последовательности;

– необходимо указать правильное название финансовой организации, к которой предъявляются претензии;

– к обращению прилагаются все документы и материалы, которые имеют отношение к сути проблемы;

– для обратной связи необходимо указать контактные данные обращающегося.

С 2017 г. Банк России является членом Международной организации по защите прав потребителей финансовых услуг, главной задачей которой является содействие совершенствованию системы защиты прав потребителей финансовых услуг. Наряду с другими членами организациями – надзорными органами из 22 стран с наиболее развитой системой защиты прав потребителей финансовых услуг Банк России внедряет передовые подходы и практики в этой области.

2. Федеральная служба по надзору в сфере защиты прав потребителей и благополучия человека Российской Федерации (Роспотребнадзор)

Федеральная служба по надзору в сфере защиты прав потребителей и благополучия человека относится к федеральному уровню национальной системы защиты прав потребителей и осуществляет следующие функции:

– по выработке и реализации государственной политики и нормативно–правовому регулированию в сфере защиты прав потребителей;

– по организации и осуществлению государственного надзора в области защиты прав потребителей.

Ключевой целью Роспотребнадзора является обеспечение защиты прав потребителей как одного из условий повышения уровня и качества жизни граждан. Для достижения указанной цели перед Роспотребнадзором поставлены следующие задачи:

– совершенствование действующих правовых механизмов и создание дополнительных гарантий защиты прав и интересов граждан в наиболее проблемных секторах потребительского рынка, а также вопросов развития национальной системы защиты прав потребителей;

– установление особых мер защиты прав социально уязвимых групп потребителей, включая инвалидов;

– предотвращение появления недобросовестных практик со стороны хозяйствующих субъектов, которые отрицательно сказываются на потребителях.

Указанные задачи решаются в рамках просветительско–информационной деятельности ведомства и его участия в реализации мероприятий, запланированных в Стратегии государственной политики в области защиты прав потребителей на период до 2030 г., результатами которых, в частности, должны стать:

– обеспечение равных возможностей по защите прав всех категорий населения;

– повышение эффективности судебной защиты прав потребителей;

– повышение правовой и финансовой грамотности потребителей;

– развитие сети бесплатного консультирования граждан по вопросам защиты прав потребителей.

Роспотребназор защищает права и законные интересы потребителей финансовых услуг по следующим направлениям:

– непосредственное участие в их судебной защите;

– предоставление заключений по гражданским делам;

– обращение в суд с заявлением о защите прав отдельных потребителей или интересов неопределенного круга потребителей.

Наделение Роспотребнадзора функциями, связанными с осуществлением государственного федерального надзора в области защиты прав потребителей, позволяет государству гарантировать надлежащий уровень защиты прав потребителей в гражданско–правовом, административном и судебном порядке.

3. Финансовый уполномоченный (омбудсмен)

В 2019 г. при поддержке Банка России был создан институт финансового уполномоченного (омбудсмена – от шведского ombudsman – представитель чьих–либо интересов) с целью защиты интересов потребителей финансовых услуг, повышения эффективности досудебного урегулирования их споров с финансовыми организациями и повышения доверия к финансовому рынку.

Финансовый уполномоченный действует как должностное лицо в рамках Федерального закона № 123–ФЗ от «Об уполномоченном по правам потребителей финансовых услуг», который определяет его статус и порядок досудебного урегулирования споров между потребителями финансовых услуг и финансовыми организациями. Эта должность была учреждена для рассмотрения обращений потребителей финансовых услуг и разрешения их споров с финансовыми организациями в досудебном порядке.

В качестве финансового уполномоченного могут выступать:

– главный финансовый уполномоченный, который осуществляет свои полномочия во всех сферах финансовых услуг и координирует деятельность уполномоченных в отдельных сферах;

– финансовые уполномоченные в различных сферах финансовых услуг, состав которых для учреждения соответствующих должностей определяется Советом директоров Банка России.

Как главный, так и финансовые уполномоченные в отдельных сферах финансовых услуг назначаются Советом директоров Банка России. Финансовый уполномоченный рассматривает обращение потребителя финансовых услуг, если размер его требований к финансовой организации не превышает 500 тыс. руб. Исключением является только случаи нарушения страховой организацией порядка выплаты страхового возмещения по договору ОСАГО, по которым требования страхователя рассматриваются без ограничения по их размеру.

Например, гражданин получил от страховой организации отказ в выплате страхового возмещения по полису ДСАГО по причине якобы неправильного оформления документов сотрудником ГИБДД. Все попытки гражданина договориться со страховщиком не дали результата, ему пришлось бы обращаться в суд для разрешения спора со страховой организацией, но с 1 июня 2019 г. вместо этого он может обратиться к финансовому уполномоченному, решения которого страховая организация должна выполнять в обязательном порядке – также, как и решения суда.

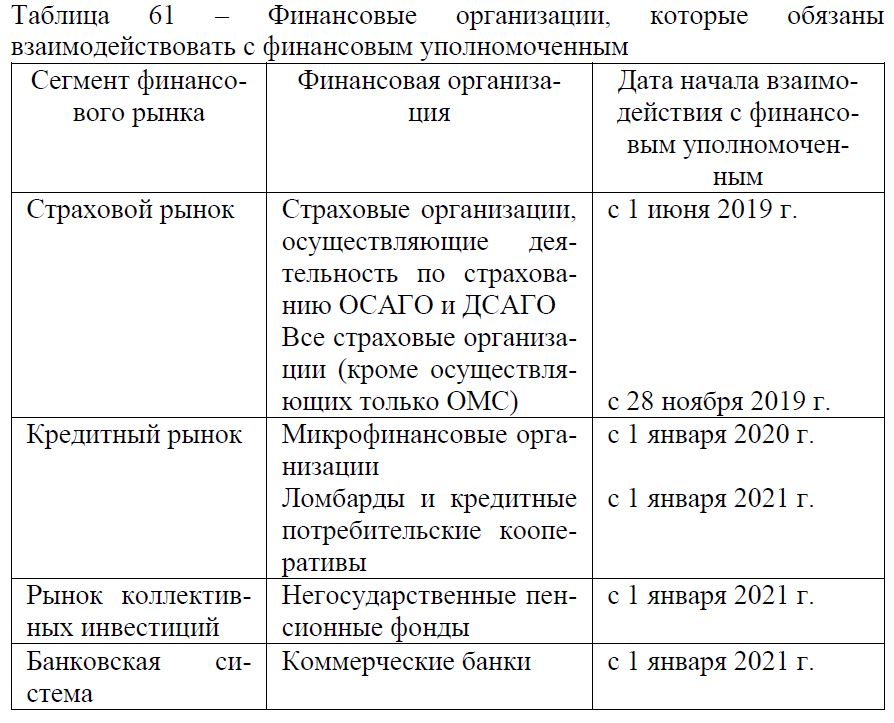

Банк России ведет реестр указанных в таблице 61 финансовых организаций, с которым можно ознакомиться на его официальном сайте.

Сайт финансового уполномоченного представляет собой государственную платформу, через которую можно проверить возможно ли урегулировать разногласия между потребителем и финансовой организацией в досудебном порядке.

Обращение потребителя или его законного представителя может быть направлено только в отношении тех финансовых организаций, которые осуществляют взаимодействие с финансовым уполномоченным (представлены в таблице).

Порядок направления обращений потребителями финансовых услуг утвержден законодательно и должен осуществляться в следующей последовательности (см. рис. 67).

Потребитель финансовой услуги может направить обращение следующими способами:

– в электронной форме через личный кабинет на сайте финансового уполномоченного;

– в письменной форме на адрес финансового уполномоченного.

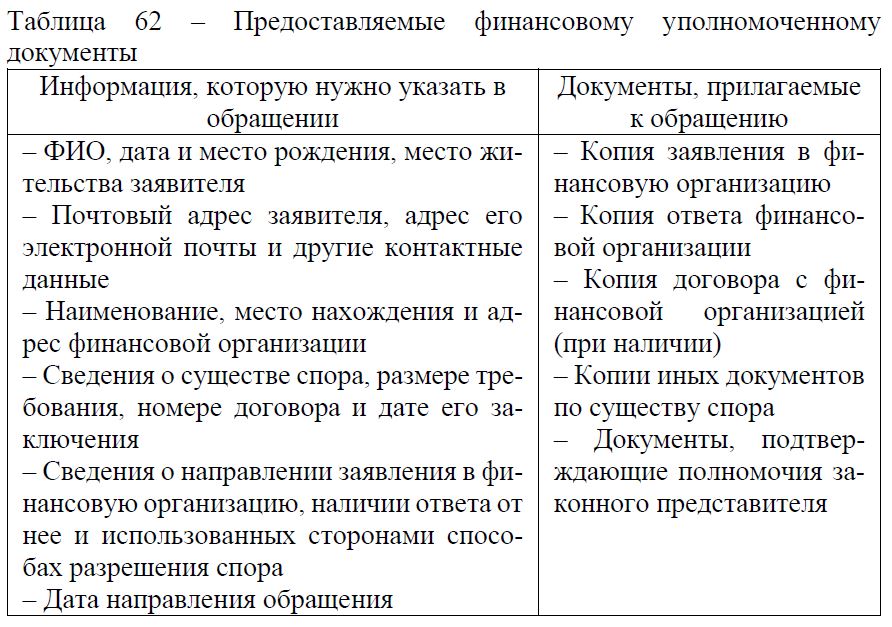

Обращение должно быть правильно оформлено и направлено финансовому уполномоченному с приложением всех подтверждающих его суть документов.

Требования к оформлению обращения и перечень прилагаемых к нему документов представлен в таблице 62. Подготовку к рассмотрению финансовым уполномоченным обращения осуществляет Служба обеспечения деятельности финансового уполномоченного (АНО «СОДФУ»), созданная как некоммерческая организация Банком России.

Финансовый уполномоченный принимает и рассматривает обращения от потребителей финансовых услуг бесплатно. Законодательно установлен срок для рассмотрения уполномоченным таких обращений – 15 рабочих дней с даты, следующей за днем их подачи. При этом через 3 дня после получения обращения потребителю финансовой услуги направляется уведомление о его приеме или об отказе.

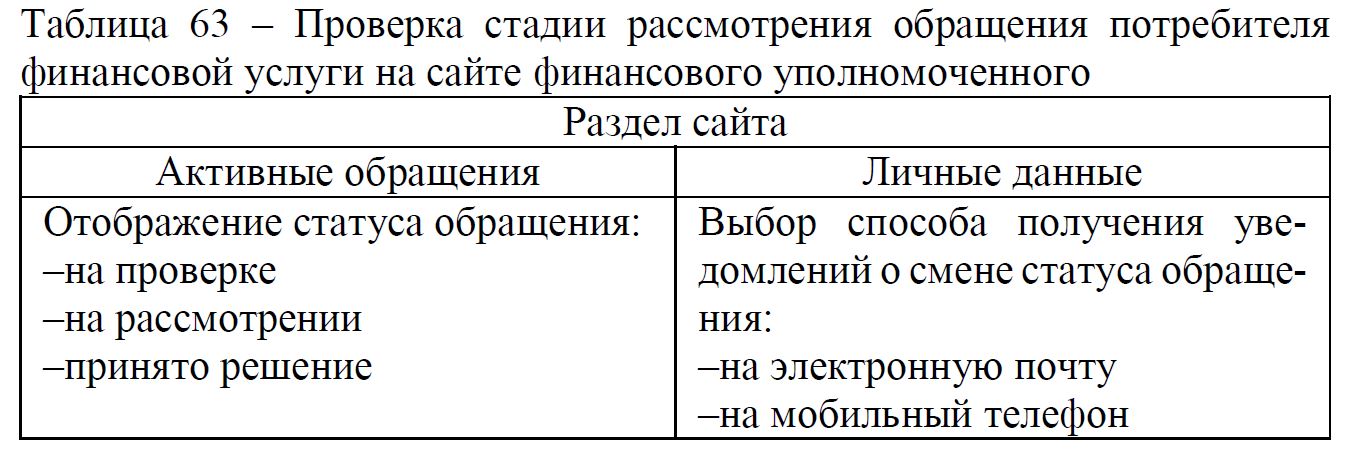

Статус и стадию рассмотрения обращения можно проверить на сайте финансового уполномоченного в личном кабинете потребителя финансовой услуги (см. табл. 63).

По результатам обращения финансовый уполномоченный принимает решение о его полном или частичном удовлетворении, либо об отказе в удовлетворении, которое в течение 1 рабочего дня со дня принятия буде направлено потребителю финансовой услуги следующими способами:

– в форме электронного документа, подписанного финансовым уполномоченным усиленной квалифицированной электронной подписью;

– на бумажном носителе – направляется на указанный в обращении почтовый адрес или вручается лично.

Решение финансового уполномоченного обязательно к исполнению финансовой организацией не позднее указанного в нем срока. При его неисполнении финансовый уполномоченный передает заявителю удостоверение, которое является уже исполнительным документом для судебного пристава, приводящим решение к исполнению в принудительном порядке. Кроме того, суд может взыскать с финансовой организации штраф в размере 50 процентов от требования, которое подлежало удовлетворению по решению финансового уполномоченного.

Если потребителя финансовой услуги не удовлетворило решение финансового уполномоченного, то он вправе обраться в суд в течение 30 дней со дня вступления его в силу и заявить требования к финансовой организации по предмету, содержащемуся в обращении, а копию иска направить финансовому уполномоченному.

4. Судебные органы

Судебные органы являются конечной инстанцией, в которую потребитель финансовых услуг обращается при невозможности решения проблемы другими способами.

В суд подается исковое заявление с указанием следующих сведений:

– об истце;

– об ответчике;

– о нарушении законных интересов истца;

– о требованиях истца и обстоятельствах, на которых они основаны;

– о цене иска и расчете взыскиваемых и оспариваемых сумм;

– о соблюдении досудебного порядка разрешения спора.

Исковое заявление может быть отправлено по почте или представлено непосредственно в суд, который назначит дату его рассмотрения. На судебном заседании истец может присутствовать лично или доверить свое дело представителю, который будет представлять его интересы. При несогласии с решением суда, его можно обжаловать в апелляционной инстанции.

Верховный суд Российской Федерации регулярно проводит работу по обобщению судебной практики по рассмотрению различных категорий дел, связанных с защитой прав потребителей.

Актуальные вопросы применения судами законодательства о защите прав потребителей освещаются в тематических обзорах судебной практики, утвержденных Президиумом Верховного суда Российской Федерации. Часть таких обзоров посвящена защите прав потребителей финансовых услуг:

– по отдельным вопросам судебной практики, связанным с добровольным страхованием граждан;

– по гражданским делам, связанным с разрешением споров об исполнении кредитных обязательств;

– по делам, связанным с обязательным страхованием гражданской ответственности владельцев автотранспортных средств;

– по делам, связанным с защитой прав потребителей финансовых услуг.

Подготовленные обзоры позволяют повысить эффективность судебной защиты нарушенных прав и законных интересов потребителей финансовых услуг, обеспечить правильное и единообразное применение законов при рассмотрении дел соответствующей категории.

5. Общественные объединения потребителей (союзы, ассоциации)

Общественные объединения потребителей финансовых услуг играют особую роль в системе защиты их прав, т.к. наделены следующими полномочиями:

– осуществление общественного контроля за соблюдением прав потребителей;

– участие в защите прав потребителей в судебном и досудебном порядке;

– распространение информации о правах потребителей и необходимых действиях по защите этих прав;

– организуют исследования и публикуют результаты оценки в отношении выявленных недобросовестных практик.

В 1996 г. в соответствии с Указом Президента РФ № 1157 «О некоторых мерах по защите прав вкладчиков и акционеров» в России был создан Федеральный фонд по защите прав вкладчиков и акционеров (далее – Фонд), основной задачей которого было осуществление компенсационных выплат пострадавшим от мошенников вкладчикам и акционерам. Этот фонд действует и в настоящее время и продолжает решать возложенные на него задачи. Целями Фонда являются:

– обеспечение защиты – выплата компенсаций пострадавшим потребителям финансовых услуг (с 2019 г. в размере до 35 тыс. руб.);

– предоставление помощи в виде бесплатных юридических компенсаций пострадавшим потребителям финансовых услуг;

– просвещение – повышение финансовой грамотности и финансовой бдительности потребителей финансовых услуг.

С 2019 г. Фонд реализовывает проект по созданию музейно–информационного центра по истории противостояния финансовому мошенничеству в нашей стране «Музей финансовых пирамид», с экспозицией которого можно ознакомиться на сайте Фонда. Создание центра позволяет решить просветительские и научно–методологические цели, связанные с информированием потребителей финансовых услуг о возможных угрозах и рисках вовлечения в мошеннические схемы на конкретных примерах и разработкой методов противодействия таким схемам. В основу экспозиции музея вошли документы, собранные Фондом за все годы его работы, включая рекламные материалы, сертификаты акций, векселя, билеты и другие документы действующих в разные годы финансовых пирамид.

Музей Фонда существует в онлайн–формате, но сами его экспонаты часто выставляются на различных площадках тематических конференций и форумов по повышению финансовой и правовой грамотности потребителей финансовых услуг, вызывая большой интерес у их участников.

Оставить комментарий