В жизни мы часто принимаем решения, связанные с деньгами, и каждый раз стараемся, чтобы они были правильными. Часто бывает трудно сделать правильный выбор: купить автомобиль или взять его в лизинг, погасить взнос досрочно или продолжать платить, купить акции Tesla или Geely? В то время как фундаментальный анализ является спасителем при выборе акций, понимание принципов фундаментального анализа помогает принимать качественные финансовые решения в повседневной жизни.

Многие считают, что фундаментальный анализ - это сложная задача, требующая большого количества данных и отчетов, но это не так. Существует несколько очень простых и понятных индикаторов, которые позволяют быстро оценить привлекательность того или иного актива. В этой статье я расскажу о том, как фундаментальный анализ может помочь мне в принятии повседневных решений, уберечь от неблагоприятных гаражных распродаж и помочь вовремя купить автомобиль.

Принцип работы фундаментального анализа

Фундаментальный анализ - это ряд шагов, направленных на оценку и определение справедливой стоимости бизнеса с учетом различных экономических, политических и других факторов. Основная цель такого анализа - найти активы, которые кажутся недооцененными в настоящий момент по сравнению с их справедливой стоимостью, конкурентами или средними историческими показателями.

Использование фундаментального анализа является наиболее распространенным в инвестировании и основано на концепции внутренней стоимости, которая базируется на трех принципах:

Рыночная цена актива часто не отражает истинной стоимости компании.

Стоимость, отраженная в фундаментальных данных, ближе к справедливой стоимости компании.

В долгосрочной перспективе фондовый рынок стремится приблизить рыночную стоимость к справедливой стоимости компании.

Сторонники фундаментального анализа пытаются определить справедливую стоимость акций на основе фундаментальных данных, полученных из финансовой отчетности, сравнений с конкурентами, состоянием отрасли и общей экономической ситуацией. Если рыночная цена актива ниже его справедливой стоимости, то такой актив считается недооцененным и привлекательным для инвестиций: Согласно концепции внутренней стоимости, рынок должен стремиться сократить разрыв между справедливой и текущей ценой.

Наиболее простым методом сравнения является использование мультипликаторов. Для каждой страны, сектора и отрасли нормальный мультипликатор будет разным. Например, для банковской отрасли нормальным считается отношение капитала к балансовой стоимости, близкое к 1. По состоянию на сентябрь 2023 года коэффициент P/E Сбербанка составляет 0,92×, а коэффициент P/E банка "Санкт-Петербург" - 0,48×, что делает Сбербанк более привлекательным с точки зрения данного мультипликатора.

Среди других распространенных мультипликаторов наиболее часто используются отношение цены к прибыли (P/E) и отношение цены к объему продаж (P/S). При этом значение коэффициента зависит от отрасли и страны, но при прочих равных условиях чем меньше значение, тем лучше.

Коэффициент P/E показывает оценку годовой прибыли компании, или срок окупаемости бизнеса, исходя из текущей прибыли. Допустим, вы хотите купить действующий бизнес, и у вас есть два потенциальных объекта инвестиций равной стоимости: автомойка и аптека. Приведенные в таблице цифры носят справочный характер и могут отличаться от реальных показателей бизнеса.

Операционные расходы и годовой доход автомойки и аптеки, в млн. руб.

Готовые операционные затраты

Автомойка 1,5

Аптека 1,5

Годовой доход

Автомойка 2,6

Аптека 6,0

Сравнивая эти цифры, можно подумать, что открытие аптеки будет более выгодным, поскольку годовая выручка аптек в 2,3 раза больше, чем у автомоек. Однако выручка не является конечным показателем бизнеса, и в некоторых отраслях большая выручка не всегда означает большую прибыль.

В социальных сетях я часто слышу, как предприниматели оценивают размер своего оборота, но даже если оборот достигает миллиардов долларов, чистая прибыль может быть низкой или вообще отсутствовать. Поэтому, чтобы выбрать между аптекой и автомойкой, необходимо провести глубокий анализ, чтобы понять, сколько прибыли приносит каждый из видов бизнеса, и сравнить их показатели.

Финансовые показатели автомоек и аптек, в миллионах рублей

Чистая прибыль в год

Автомойка 1,17

Аптека 0,5

Рентабельность

Автомойка 45

Аптека 8,3

П/С

Автомойка 0,57

Аптека 0,25

P/E

Автомойка 1,28

Аптека 3

Анализируя новые данные, можно сделать вывод, что автомойки являются более прибыльными.

При тех же инвестициях чистая прибыль в 2,3 раза выше, несмотря на меньшую выручку. В результате мультипликатор P/E для автомоек более чем в два раза привлекательнее, чем для аптек. Такая 5-кратная разница в рентабельности означает, что автомойка с большей вероятностью переживет спад продаж по сравнению с аптекой.

Это лишь простой пример, иллюстрирующий принципы фундаментального анализа и принцип работы мультипликаторов. О применении фундаментального анализа в инвестировании и принципах работы мультипликаторов мы подробно рассказывали в других статьях.

Как я применяю фундаментальный анализ в своей жизни

С 2020 года я арендую гараж в небольшом кирпичном комплексе рядом со своим домом. Арендная плата составляет 4 500 ₽ в месяц, или 54 000 ₽ в год. Включая коммунальные услуги. При этом средняя стоимость аренды аналогичных гаражей в моем районе составляет не менее 5 000 ₽ в месяц.

Арендовав его несколько месяцев, я захотел его купить и спросил у владельца о стоимости. Он был готов продать мне его за миллион рублей, что являлось средней ценой аналогичных гаражей в этом районе. Однако я не купил его, потому что цена меня не устроила, и вот почему.

Мой гараж и машина

При цене 1 млн. рублей годовая доходность составляет 5,4% - я заплатил бы за покупку 1 млн. рублей и сэкономил бы 54 000 рублей в год на аренде. Если пересчитать в мультипликаторы, то коэффициент P/E гаража составляет 18,5. Другими словами, гараж стоит 18,5 годового дохода, что является невероятной величиной.

Кто-то может возразить, что я не учитываю изменение стоимости самого гаража, но картина здесь очень мрачная. С одной стороны, стоимость гаража, как и других объектов недвижимости, за последние три года выросла. Королевский банк Канады отмечает, что в период с января по сентябрь 2022 года цены на жилье по всей России выросли в среднем на 18%. С другой стороны, один из клиентов автомобильного портала Drive2 отметил, что стоимость гаражей в Рязани с 2014 по 2020 год фактически не выросла, а снизилась.

Для принятия решения о покупке гаража я также решил сравнить этот вариант с другим вариантом распределения средств в размере 1 млн. долл. и проанализировать два варианта: покупку облигаций и покупку акций. Кстати, по прошествии трех лет цена, по которой владелец хочет продать гараж, не изменилась. Поэтому рассчитаем альтернативы, исходя из цен и доходности биржевых активов.

Альтернатива: облигации. Если купить государственные облигации с разными сроками погашения на один миллион рублей, то купонный доход составит около 10% годовых. С учетом налога на купонный доход чистая прибыль составит около 87 тыс. руб. в год, что в 1,6 раза больше текущей стоимости аренды.

Аренда гаража обойдется вам в 54 тыс. рублей, оставив 33 тыс. рублей для реинвестирования в облигации, что позволит увеличить доходность в будущем за счет покупки новых облигаций в портфель. На первый взгляд, этот вариант кажется простым и безопасным, но он не учитывает будущего роста стоимости самого гаража.

Другой вариант: акции. Если на 1 млн. руб. сформировать портфель дивидендных акций российских компаний на основе "Индекса дивидендной доходности акций РФ (IRDIV)", то можно рассчитывать не только на годовую дивидендную доходность около 13,8%, но и на рост самих акций, который будет противостоять инфляции в течение длительного времени. В этом случае дивиденды будут покрывать расходы на аренду, а рост - защищать инвестиции от инфляции. Однако этот вариант более рискованный, так как акции могут потерять в цене, а компания может отменить или сократить дивидендные выплаты.

Другим вариантом является: балансирование портфеля. Таким образом, портфель из акций и облигаций является лучшим вариантом для снижения риска и обеспечения дохода, достаточного для оплаты аренды в течение года. Облигации обеспечат необходимый купонный доход, а акции - рост. Чтобы получить чистый доход в размере 54 000 руб. в год (при купонной доходности облигаций 10%), необходимо купить облигаций на 625 000 руб. с учетом НДФЛ. Оставшиеся 375 000 руб. можно вложить в акции в соответствии с допустимым риском.

С точки зрения ликвидности такой подход имеет смысл. Средний срок продажи гаража в России составляет 200 дней, поэтому при внезапной и срочной потребности в средствах потребуется дисконт. В случае с инструментами Forex период выхода из позиции исчисляется в днях. Однако в данном случае следует уделять первостепенное внимание ценовому риску, который может быть снижен за счет диверсификации.

Таким образом, умение анализировать и рассчитывать альтернативы позволяет мне избегать убыточных сделок и экономить деньги.

Где еще полезен такой подход

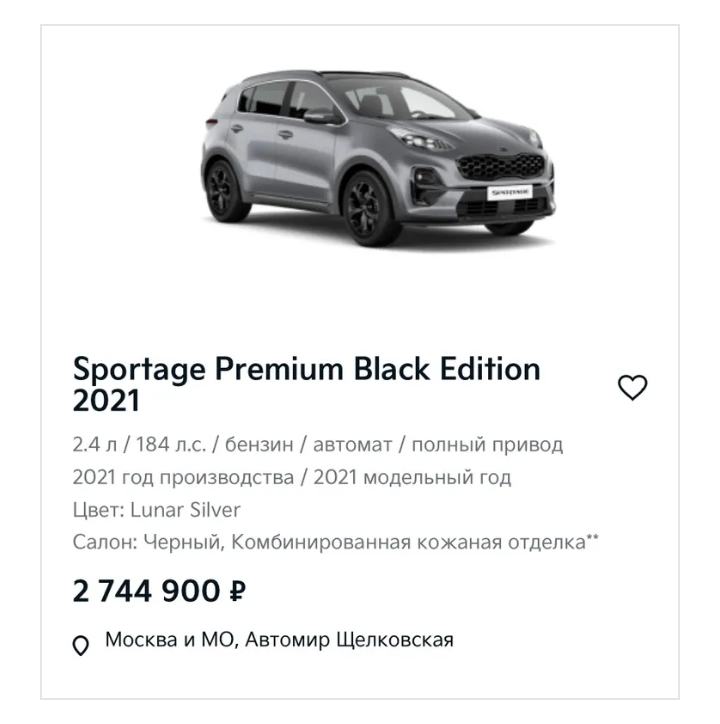

Как фундаментальный анализ помог мне купить автомобиль В мае 2021 года я сменил автомобиль и купил Kia Sportage в самой большой комплектации за 2,4 млн. руб. Меня устраивал мой предыдущий автомобиль, но, почитав аналитику и проведя исследование, я понял, что цена будет расти, и если я не куплю его сейчас, то потом он будет стоить дороже.

В современных автомобилях до 40% стоимости приходится на электронные компоненты. В 2021 году мир столкнулся с острым дефицитом полупроводников, что отразилось, в том числе, и на автомобильном рынке. В мае 2021 года срок поставки после заказа новой микросхемы составлял уже 16 недель, в то время как в декабре 2020 года этот показатель составлял всего около 13 недель. Это привело к дефициту на мировом автомобильном рынке. Наконец, я собрал вещи и поехал в дилерский центр на осмотр. В салоне стоял автомобиль, который мне понравился, но цвет был только серый, а я хотел черный. Но ждать черную машину придется не менее полугода, а за это время цена на нее будет расти, поэтому я выбрал серую.

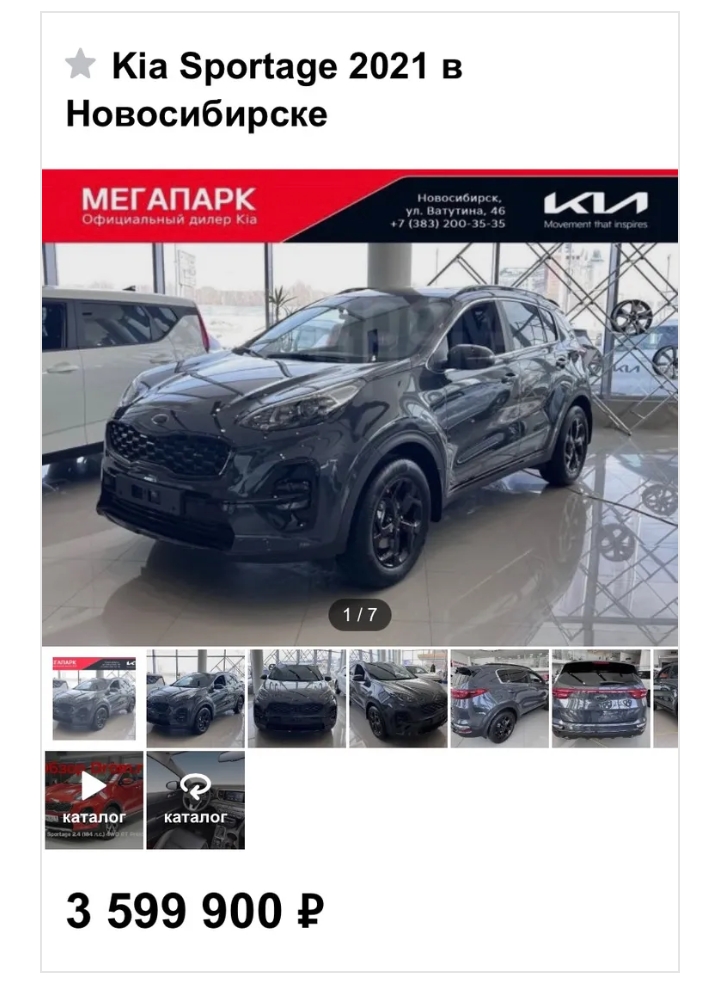

Мой расчет оказался верным: цены на автомобили начали стремительно расти, и в марте следующего года аналогичный Sportage продавался уже за 3,5 млн. рублей, что на 45% дороже, чем когда я его покупал. Даже сейчас на вторичном рынке эти автомобили продаются примерно за 3 млн. рублей, или на 25% дороже той цены, по которой я купил.

В данном случае мне помогли не мультипликаторы, а элементарное изучение рынка и его тенденций. В результате я вовремя приобрел хороший автомобиль и сэкономил миллион рублей.

Цена Kia Sportage в декабре 2021 года Источник: kia.ru

Цена Kia Sportage в марте 2022 г. Источник: drom.ru

Арендовать или купить автомобиль. В последние несколько лет совместное использование автомобилей становится все более популярным, и в качестве альтернативы я мог бы рассмотреть вариант аренды автомобиля вместо его покупки. Это позволит сэкономить на страховке, ремонте и налогах. Но для меня главным является сценарий использования автомобиля. Мы много ездим на машине, часто за город, но большинство сервисов совместного использования автомобилей этого не позволяют.

В прошлом году мы дважды ездили на Алтай и десятки раз в год в соседние города - Новосибирск и Кемерово. Поэтому вариант "каршеринга" я не рассматривал из-за возможных рисков: желаемого автомобиля может не оказаться в наличии, и я не могу быть уверен, что он будет. Тем более в Томске, где мы живем, доступность таких услуг очень ограничена.

Однако если вы живете в крупном городе с развитым рынком совместного использования автомобилей, у вас нет загородного дома или фермы и вы не совершаете дальних поездок, то, возможно, выгоднее будет выбрать краткосрочную аренду автомобиля вместо его покупки. Для точного расчета необходимо подготовиться и собрать информацию:

Проанализируйте свои поездки в течение года и оцените общее количество пройденных километров.

Оцените расходы на содержание автомобиля, которым вы хотите владеть или уже владеете: расходы на страхование и техническое обслуживание, налоги и бензин.

Сравните с другими альтернативами, такими как такси или совместное использование автомобилей, в зависимости от интенсивности использования.

Проведя эти расчеты, вы, вероятно, поймете, какой вариант вам подходит.

Еще один важный момент

Фундаментальный анализ - это универсальный подход к принятию финансовых решений, который находит применение далеко не только на фондовом рынке. С его помощью можно принимать инвестиционные решения в бизнесе, выбирать между покупкой или арендой автомобиля, сравнивать доходность и эффективность арендной недвижимости и фондового рынка.

Главное - не лениться и изучать цифры. Я часто сталкиваюсь со стереотипом: "Недвижимость всегда растет в цене, поэтому я лучше куплю дом, чтобы сдавать его в аренду, чем буду инвестировать в фондовый рынок, который то растет, то падает".

Фантастический инструмент

В сентябре 2023 года я воспользовался сервисом Okama, чтобы проанализировать статистику по классам активов за 20 лет, и вот некоторые из полученных результатов.

В долгосрочной перспективе фондовый рынок является самым высокодоходным инструментом. Общая доходность Мосбиржи и S&P 500 за 20 лет показывает практически одинаковые результаты, в то время как американский рынок за 10 лет показал вдвое более высокие результаты, чем российский. Однако нередко фондовый рынок может проигрывать другим классам активов в краткосрочной перспективе.

В течение 10 и 20 лет недвижимость проигрывала фондовому рынку, причем с 2010 по 2016 год цены на недвижимость росли медленнее инфляции, значительно отставая от фондового рынка. Однако с 2020 года недвижимость оказалась активом с самой высокой доходностью.

Покупка долларов и хранение их в наличности не защищает от инфляции: за 20 лет доллар продемонстрировал вдвое более высокие темпы роста, чем инфляция. Даже хранение долларов в банке не поможет нам победить рублевую инфляцию. Однако дважды за последние 10 лет доллар опережал инфляцию.

Доходность ОФЗ выше, чем у корпоративных облигаций, и опережает инфляцию на 20-летнем временном горизонте.

Что касается рубля, то золото в течение 20-летнего периода демонстрировало сопоставимые с фондовым рынком результаты, но в период с 2014 по 2016 год упало на 25%.

Источник: Okama

Не существует какого-то одного волшебного инструмента, который можно было бы использовать всегда и для всех. Каждое решение по управлению капиталом должно основываться на анализе, а не на эмоциях.

Анализ против эмоций. На эту тему есть хорошее исследование. В 2009 году компания Morningstar представила анализ результатов деятельности популярных паевых инвестиционных фондов и сравнила их с результатами деятельности среднего инвестора. Выводы аналитиков оказались весьма неожиданными. Например, среднегодовая доходность фонда CGM Focus с 1999 по 2009 год составила 17,84%, несмотря на крах пузыря доткомов в 2000 году и мировой финансовый кризис в 2008 году. Доходность индекса Standard & Poor's 500 за тот же период была около нуля.

Однако инвестор в фонд CGM Focus терял в среднем 16,82% в год, поскольку действовал в соответствии со своими ощущениями. Когда цены на акции взаимного фонда растут и приближаются к локальным максимумам, приток средств в фонд увеличивается. А когда цены на акции фонда начинают падать и приближаются к локальным минимумам, увеличивается отток денег из фонда. В результате инвесторы покупают на максимумах и продают на минимумах, теряя деньги, а не получая прибыль от фонда.

Источник: Telegram-канал "Доход

Конечный результат

Волшебного инструмента для инвестирования не существует, и самая важная часть управления деньгами - это правильное распределение активов в портфеле и своевременные действия, основанные на анализе, а не на привычке и обычае.

То же самое относится и к принятию важных финансовых решений в жизни. Если ваши друзья и знакомые покупают дом, вам не нужно вскакивать с места - вы должны провести собственный анализ и оценить привлекательность сделки. Не стоит вкладывать деньги в акции Virgin Galactic только потому, что об этом написали в СМИ или на канале Telegram, - необходимо провести базовый анализ, чтобы оценить перспективы и риски бизнеса.

Оставить комментарий